Валютные платежи в рублях и в валюте имеют ряд нюансов и сложностей. Особенно это актуально, если платеж проводится с применением специальной программы «Клиент-банка». Ниже рассмотрим, в чем особенности такой операции, а также разберем пошаговую инструкцию действий.

Валютные платежи: общие знания

При осуществлении переводов между разными странами может потребоваться больше информации, чем при проведении операций внутри страны. Вот почему стоит разъяснить теоретическую базу, чтобы лучше понимать последовательность действий и сформировать корректное поручение на перевод денег.

Здесь важно учесть следующие термины:

- SWIFT — объединение финансовых учреждений на международном уровне. Кредитные организации из разных стран проходят регистрацию в системе и получают индивидуальный код (11 символов).

- BIC-код — набор цифр, который аналогичен обычному SWIFT. При установке данного кода применяется стандарт ISO

- BEI-код — идентификатор клиента банка. Благодаря присвоению этого параметра, платеж проходит быстрее и гарантированно по назначению.

Кроме упомянутых аббревиатур, могут встретиться следующие IBAN (общий идентификатор), ISO-код, адрес, бенефициар (получатель средств). а также финансовое учреждение, выступающее в роли посредника (корреспондент). Валютные платежи выполняются корректно, если корректно составлено поручение на перевод денег, то есть правильно указаны все упомянутые параметры.

Кроме упомянутых аббревиатур, могут встретиться следующие IBAN (общий идентификатор), ISO-код, адрес, бенефициар (получатель средств). а также финансовое учреждение, выступающее в роли посредника (корреспондент). Валютные платежи выполняются корректно, если корректно составлено поручение на перевод денег, то есть правильно указаны все упомянутые параметры.

Сложности SQIFT-платежей

В процессе проведения транзакций с участием валюты может возникнуть ряд проблем, среди которых:

- Введение запрещенного символа SWIFT (как пример, @, ”, =, \ и прочие). Подробный список приведен в программном обеспечении. В ряде случаев программа автоматически заменяет символы на те, что необходимо.

- Данные об идентификации пользователя. Без указания такой информации валютный платеж не пройдет. Банк попросту проигнорирует поручение на перевод денег как некорректно заполненное.

- Наличие в «черном списке». SQIFT-платежи не проходят, если участник находится в специальном справочнике лиц, в отношении которых действуют ограничения.

Как создать поручение на перевод денег: инструкция

После рассмотрения терминологии, можно приступать к работе. Пошаговая инструкция подразумевает выполнение следующих действий:

- Вход в «Клиент-банк» и переход во вкладку документов, а далее — валютных поручений. Теперь остается создать поручение на перевод денег. Оформленному документу автоматически присваивается номер. Здесь же требуется выбрать банковское учреждение. На этом этапе валютного платежа стоит выяснить размер комиссии. Для получения этой информации в выпадающем списке выбирается подходящий параметр.

- Указать код валюты и объем платежа. Если требуется выполнить перевод средств в другую валюту, нужно согласиться с предложенным курсом и процессом конвертации. Банк выполняет поручение и переводит деньги в требуемую валюту.

Читайте также — Услуга Клиент-банк: назначение, возможности и преимущества

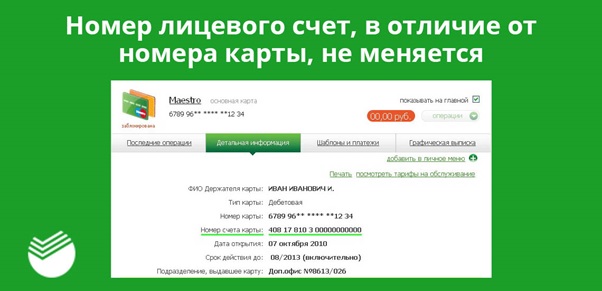

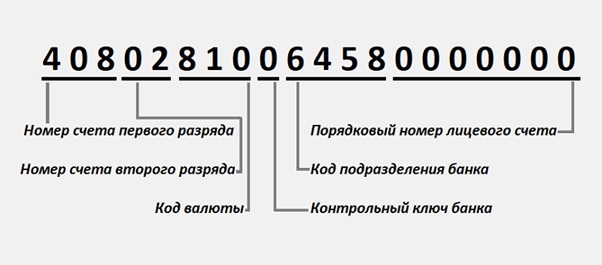

- Прописать номер счета клиента. После этого остальные показатели валютного платежа проставляются в автоматическом режиме (данные берутся из информации в системе). Аналогичным образом проставляется и код SWIFT банковского учреждения.

- Указать свифт-код посредника. Этого достаточно, чтоб система «Клиент-банк» подтянула остальную информацию о «Клиент-банке». Если этого не произошло, придется потратить время на ручное заполнение.

- Прописать информацию о бенефициаре.

- Заполнить поля, где должны быть реквизиты получателя (обязательно внесение всех данных). Начинать необходимо с IBAN, BEI, после чего заполнять остальные показатели.

- Указать назначение. Если выполняются валютные платежи, данный параметр прописывается латиницей.

- Заполнить поля, необходимые для валютного контроля (чаще всего требуется указание данных паспорта операции).

- Сохранить готовое поручение на перевод денег и направить его в финансовое учреждение.

Итоги

Следуя пошаговой инструкции, проведение валютных платежей не вызовет сложностей у клиента банка. Главное — внимательно подойти к заполнению поручения не перевод денег и не допускать ошибок.