3-НДФЛ для ИП на УСН — документ, который в 2019 году можно не передавать в уполномоченный органы ФНС. Но имеются исключения. Норма не действует, если предприниматели отчитываются по доходу, полученному не от бизнес-деятельности. Кроме того, в силу вступила новая форма по заполнению декларации 3-НДФЛ. Она актуальна в 2019-м и будет действовать в 2020 году. В чем тонкости заполнения? В каких случаях необходимо подавать акт в ФНС? Что ждет за нарушение этого требования? Поговорим об этом подробно.

Сроки

Декларация 3-НДФЛ отправляется ИП всех форм деятельности в срок с начала 1-го по конец 4-го месяца 2019 года (аналогичный подход будет действовать для 2020 года). Если человек прекращает деятельность в качестве предпринимателя, бумага передается в срок до 5 суток с момента внесения правок в ЕГРИП.

Если Иванов Петр Иванович закрыл статус ИП 10 апреля 2019 года, информация в этот же день отражается в ЕГРИП. У Иванова П.И. срок до 15 апреля для заполнения и сдачи акта.

На оплату дается срок до 15 июля 2019 года.

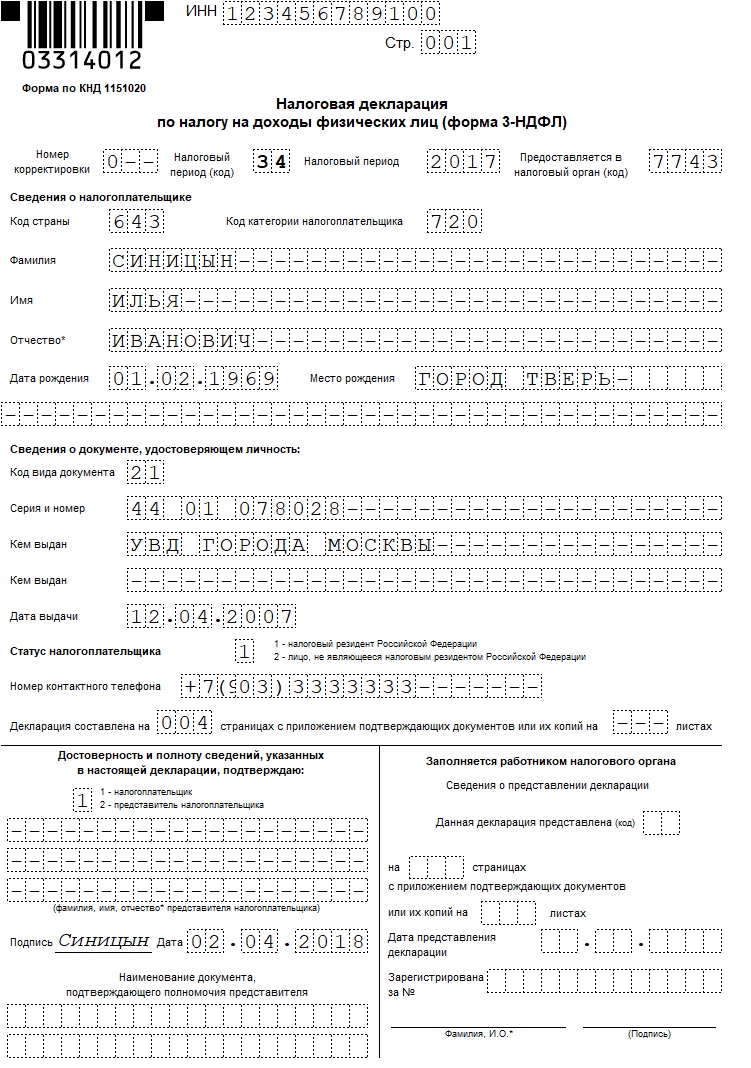

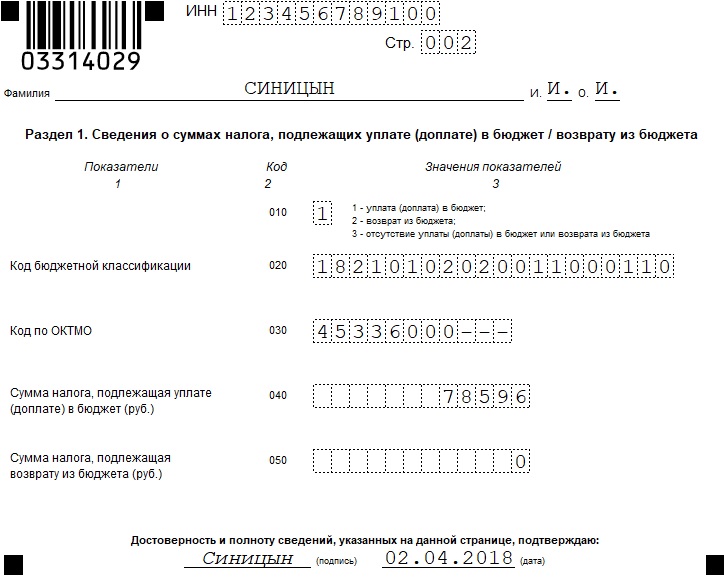

Пример заполнения 3-НДФЛ для ИП на УСН

При заполнении акта 3-НДФЛ ИП на УСН должны следовать приказу от 3.10.2018 г. N ММВ-7-11/569@. В нем изложены принципы и требования к оформлению акта. В состав входит несколько листов:

- Титул — ФИО плательщика (его представителя), подпись, дата передачи декларации, номер регистрации.

- Р.1 — код бюджетной классификации, ОКТМО, сумма.

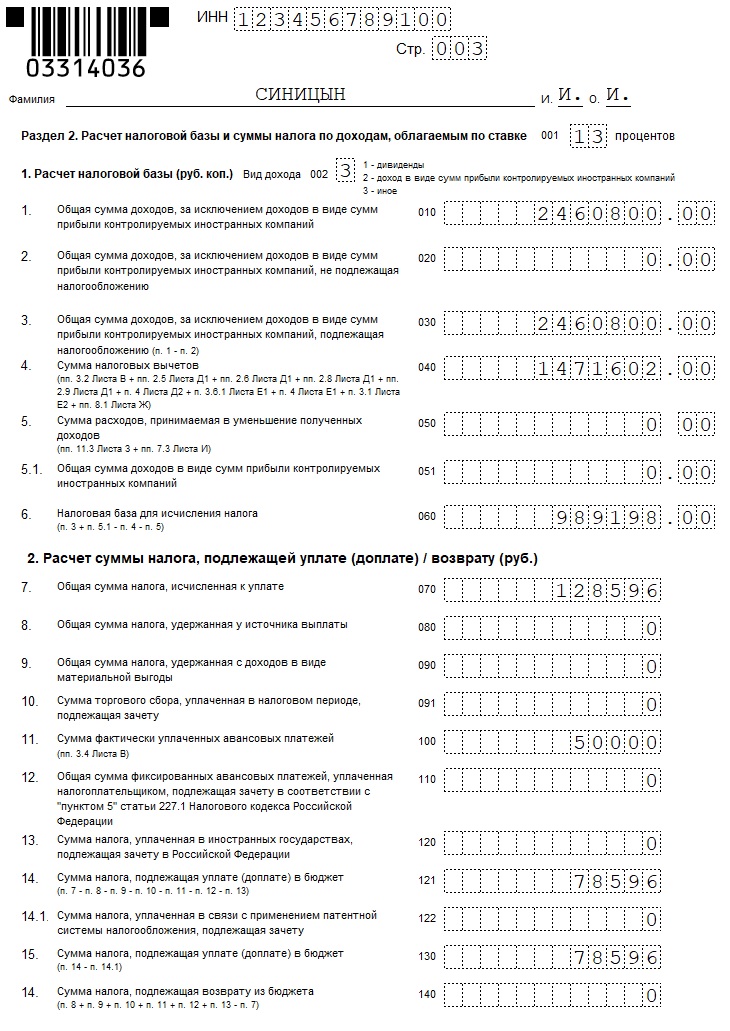

- Р.2 — ИНН плательщика, ФИО и вычисление налоговой базы (суммы для налогообложения).

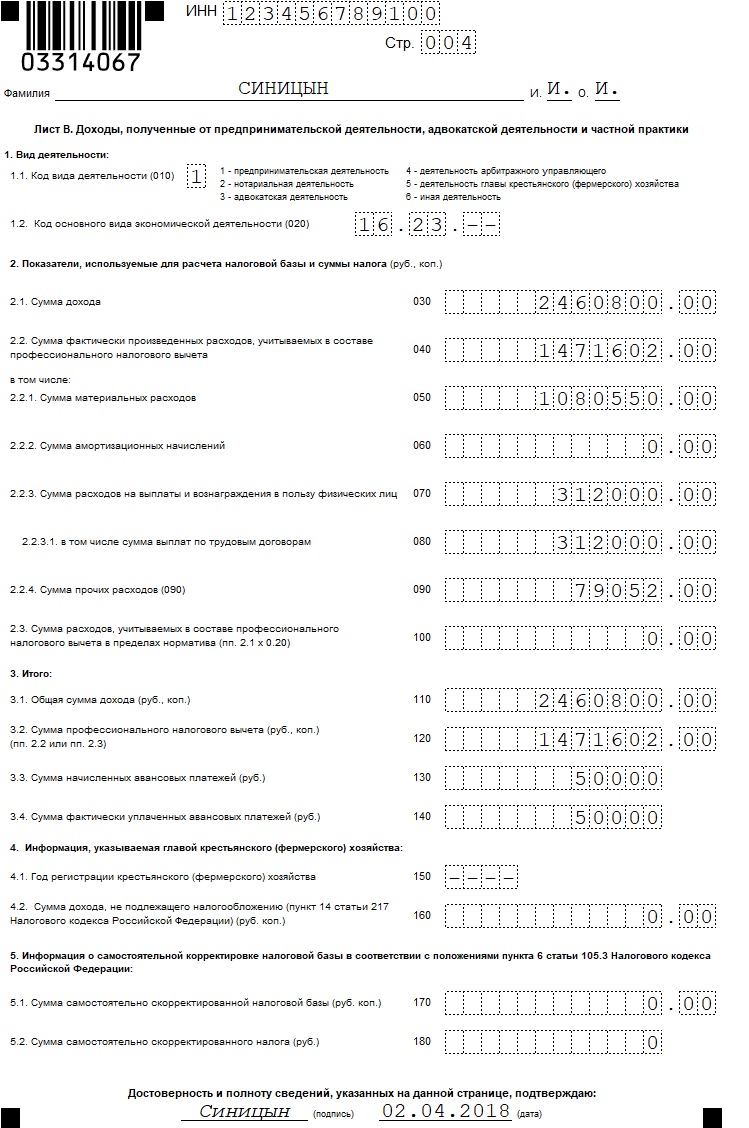

- Лист Б — ИНН, фамилия, вид деятельности, а также параметры, принимаемые при вычислении.

Ссылка для скачивания образца — Пример заполнения 3-НДФЛ

При заполнении нельзя занижать доходы, ведь сотрудники ФНС работают с банковскими организациями и проверяют указанные данные с информацией по счету плательщика. Даже если приход денег не относится к доходу ИП, по документам из банка инспектор легко может выявить обман.

Читайте также — УСН и ЕНВД: что лучше?

Сдают ли ИП 3-НДФЛ при УСН

Передача декларации 3-НДФЛ для ИП на УСН не обязательна. Такая категория предпринимателей освобождена от налога, полученного в пределах бизнес-деятельности. Но такое правило действует не всегда.

Иногда ИП вынуждены сдавать документы на выплату:

- С полученной прибыли взимается налог на доход физлица. Пример — оформление от ООО беспроцентного займа при отсутствии других партнерских взаимоотношений по обороту товара. В таком случае заполнение и передача декларации 3-НДФЛ обязательна для ИП, работающих на УСН (в том числе без работников).

- Предприниматель продает собственность как физлицо. Полученная прибыль декларируется. Можно заполнить акт, чтобы в будущем получить вычет и вернуть налог.

- ИП потерял право использования режима налогообложения. В этом случае бизнесмен переводится на ОСНО и должен передать отчет в ФНС в обычном режиме.

Оплата НДФЛ для предпринимателей на УСН обязательна в указанных случаях, а также в ситуации, если ИП платит работникам зарплату (предприниматель играет роль налогового агента).

Для ИП без работников оформление 3-НДФЛ при работе на УСН актуально только для рассмотренных выше исключений.

Штрафы

Если бизнесмен игнорирует обязательства, не заполняет и не сдает декларацию в указанный срок, это ведет к начислению штрафа. Плата начисляется за каждый месяц просрочки в размере 5% от размера налога. Нижняя сумма штрафа равна 1000 рублям. Максимальная оплата — 30% от ставки налогообложения.