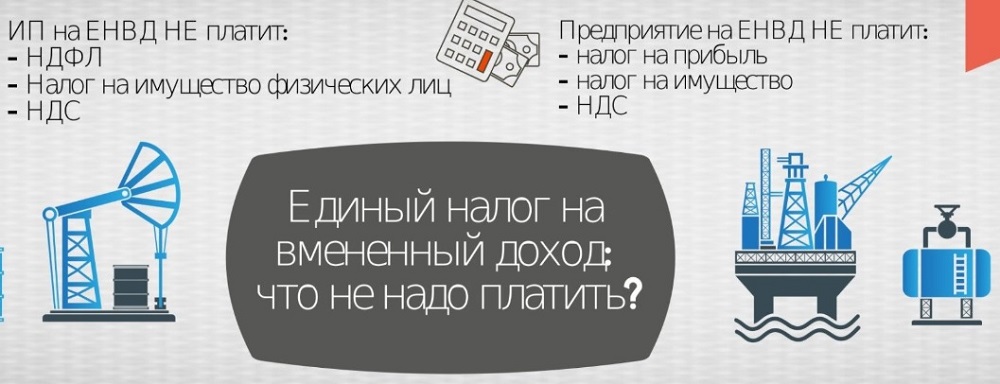

Налоги ИП на вмененке — платежи, которые перечисляются предпринимателями и юридическими лицами, работающими на ЕНВД, в налоговые органы. В отличие от упрощенки, размер прибыли не имеет значение. Ориентировочный размер дохода устанавливается государством с учетом вида деятельности.

На вмененке ИП выплачиваются следующие налоги:

- НДФЛ (ИП);

- на прибыль (юрлица);

- НДС (экспорт является исключением);

- На имущество (кроме объектов, по которым на учитывается кадастровая цена, как налогооблагаемая база).

Преимущества вмененки для ИП

Переход для на ЕНВД имеет для предпринимателя ряд преимуществ:

- фиксация размера выплат, не зависящих от прибыли предприятия (зависит от вида бизнеса, местного коэффициента и величины компании;

- получение вычета по социальным взносам (снижение выплат до 50-100% в зависимости от наличия льгот и сотрудников);

- освобождение от других видов налогообложения (НДФЛ, НДС);

- легкость прогнозирования расходов.

В ЕНВД на учет нужно становиться в том месте, где ведется работа.

Читайте также — Переход на ЕНВД: особенности, условия, снятие

К минусам относится:

- ограничение по видам деятельности по вмененке (всего 14 направлений);

- необходимость платить ФНС даже при отсутствии дохода;

- сдача отчета обязательно раз в квартал;

- при совмещении с общим или упрощенным режимом придется вести отдельный учет для каждого варианта.

Какие налоги платятся на ЕНВД: без работников и с сотрудниками

Предприниматели на вмененке без сотрудников выплачивают общий налог и платежи, которые насчитаны по ОСНО. Также перечисляются деньги в ПФР и на медстрахование. Социальные выплаты не относятся к налогам, но их также необходимо перечислять в установленные сроки. Страховые платежи:

- пенсионная страховка — 26,5 т. р;

- медицинское страхование — 5,8 т. р;

- общая сумма 32,5 т. р. (при суммарной прибыли больше 300 т. р.)

Если появляется хотя бы один сотрудник, ИП на вмененке оформляет пакет бумаг (табель учета рабочего времени, расписание по штату, заявку) и проводит ежемесячные выплаты по требованиям ТК РФ. Выделим, какие платежи ожидают ИП:

- соцвзносы — 30,2%;

- медицинская страховка — 5,1%;

- взносы в ПФР по страховке — 22%;

- перечисление в ФСС — 2,9 и 0,2%;

- НДФЛ — 13% с каждого работника (деньги вычитаются с зарплаты).

Как рассчитать налог по вмененке для ИП

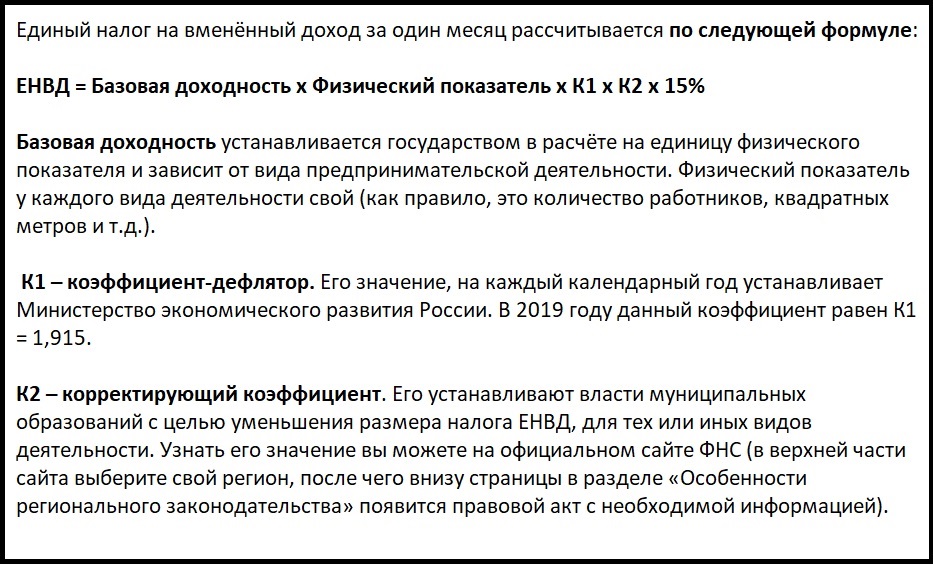

Главная трудность для ИП — расчет размера выплат для ЕНВД. Для вычисления суммы за 30 дней необходимо:

- умножить базовый доход на индивидуальный показатель (для конкретной деятельности);

- полученное число умножить на коэффициент-дефлятор (устанавливается Минэкономразвития РФ) — 1,915 для 2019 года;

- умножить итоговую цифру на корректирующий коэффициент (устанавливают муниципальные власти).

С 01.10.2015 года муниципальные власти вправе менять ставку налога по вмененке для ИП и юрлиц. Теперь этот показатель может колебаться в диапазоне 7,5-15%.

Как уменьшить сумму налога на вмененке для ИП

У предпринимателей на ЕНВД имеется несколько способов, как снизить размер платежей в ФНС. Доступные варианты:

- При отсутствии сотрудников размер платежей можно уменьшить на 100% (на сумму совершенных за себя страховых платежей). Главное, чтобы они были оплачены до момента передачи отчета за определенный период.

- ИП с сотрудниками вправе снизить размер налога на 50% на сумму страховых выплат за себя и работников. Ограничение по процентам касается тех месяцев, когда у предпринимателя были зарегистрированы сотрудники.

- Возврат денег, заплаченных за покупку и монтаж онлайн-кассы на сумму до 18 т. р. Для получения льготы нужно зарегистрировать ККТ до начала июля 2019 года. Это условие не касается бизнеса по торговле в розницу или оказывающего услуги общепита.

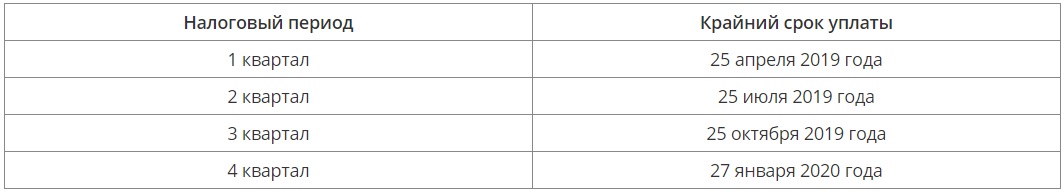

Сроки выплат

После расчета суммы налогов необходимо перечислить деньги ФНС. Сроки:

- 1 кв. — до 25.04;

- 2 кв. — до 25.07;

- 3 кв. — до 25.10;

- 4 кв. — до 27.01.

В 2019 году сроки выплат не попадают на выходные и праздничные, поэтому не смещаются. При оплате за 4-й квартал в 2020 году дата оплаты перемещается. По общим правилам налоги на вмененке платятся ИП до 25 числа месяца, следующего после окончания квартала.