Иногда возникают ситуации, когда человек вынужден продать бизнес третьему лицу или избавиться от имеющейся доли для выхода из дела и переключения на иной вид деятельности. Перед совершением такой сделки нужно помнить о потенциальных расходах. Рассмотрим, какой налог при продаже ООО вынуждены платить продавцы, и как можно избежать подобных затрат.

Какие налоги платят бывшие владельцы при продаже ООО

Перед реализацией бизнеса нужно помнить, что проведение такой сделки возможно несколькими способами. Этот аспект зависит от способа проведения сделки. Выделим главные варианты продажи:

- Для имущества компании — выплата НДС 18%.

- Реализация бизнеса как элемента экономической деятельности. В этом случае выплачивается обременение на доход (24%) и НДС в размере 18%. Покупатель бизнеса теряет право вернуть вычет по НДС.

- Для ценных бумаг или части бизнеса. Если после проведения операции меняется владелец компании, бывшему собственнику придется платить 24%.

Реализация ООО требует проведения множества документов. Во избежание лишних расходов и потерь времени владельцы продают только часть ценных бумаг или активов предприятия.

Какой налог взимается при продаже доли ООО

По законодательству человек, владеющий частью бизнеса, вправе реализовать имеющуюся долю 3-им лицам или другому участнику. В таком случае приоритет покупки имеют участники, которые покупают товар по льготной цене. Если продавец владел частью предприятия больше 5 лет, а покупка совершена после 01.01.2011 года, платить налог на прибыль не нужно. В остальных ситуациях взимается 13%.

Новый владелец вправе сам заплатить нужную сумму при покупке ООО. В таком случае с прежнего владельца ничего не взимается. При сокрытии факта задолженности ФНС стягивает долги с прошлого хозяина по согласованию с получателем.

Если предприятие имеет задолженность перед кредитной организацией или бюджетом, факт избавления от доли считается нарушением действующих законов.

Но для этого нужно доказать, что сделка проводилась с мотивом избавиться от долга.

Как не платить налог при продаже ООО

Существует несколько способов, как не платить или уменьшить размер налоговых выплат при продаже ООО. Выделим несколько решений:

- Размер полученной прибыли уменьшается на сумму расходов, связанных с покупкой бизнеса. Можно воспользоваться вычетом в размере 200 000 р.

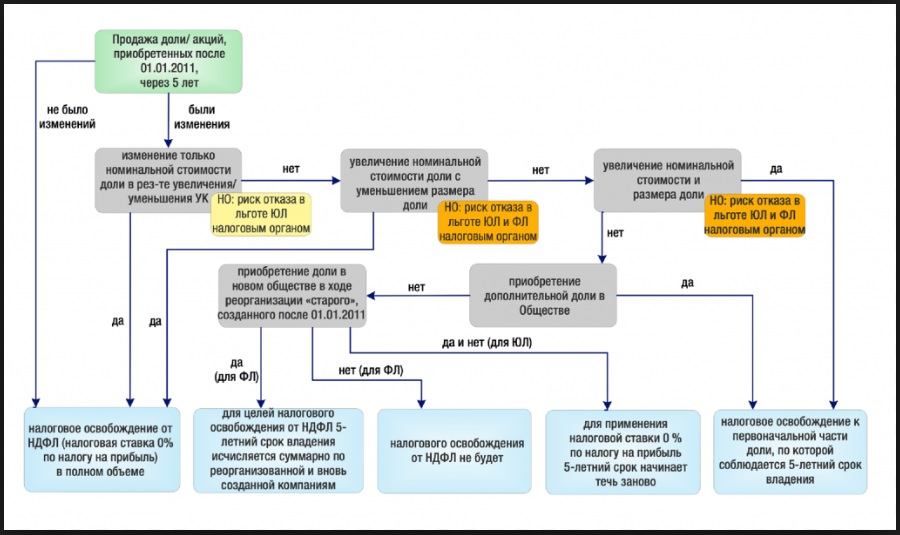

- Если продавец или компания владеет долями или ценными бумагами больше пяти лет, то полученная прибыль освобождается от НДФЛ для физлиц. Ставка для юрлиц уменьшается до 0%.

Налоговые льготы касаются следующих ситуаций — избавление от части или акций, уменьшение УК ООО, выход человека из компании для получения действительной части. В Министерстве финансов много раз говорили, что освобождение от налогов не зависит от того, кому продается доля (другим учредителям, третьему лицу или самому предприятию).

Платить налог при продаже ООО придется, если компания ликвидируется, а ее имущество подлежит распределению.

В такой ситуации продавец вправе снизить размер полученной прибыли на затраты, связанные с покупкой акций, доли или паев. Доступно применение вычета в размере 250 т. р.

Стоит учесть, что день продажи и получения прибыли могут быть различными. Переход права владения долей в УК компании происходит после отражения сведений в ЕГРЮЛ. Прибыль от сделки часто передается раньше указанного числа. Эту особенность необходимо учесть при расчете 5-летнего периода.

Если продается часть организации, которая куплена в 2010 году или раньше, сэкономить на налоге не получится.