Успешная компания однажды сталкивается с необходимостью привлечения партнеров из других стран, расширения географии деятельности и повышения объема прибыли. Иностранные заказчики обеспечивают дополнительный толчок для развития и гарантируют валютную выручку бизнесмену. Вопрос в том, как правильно работать, если заказчик — иностранный гражданин. С чего начать? Что может потребоваться?

Первый шаг — открытие валютного счета

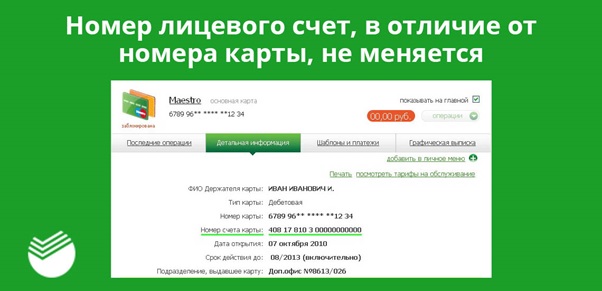

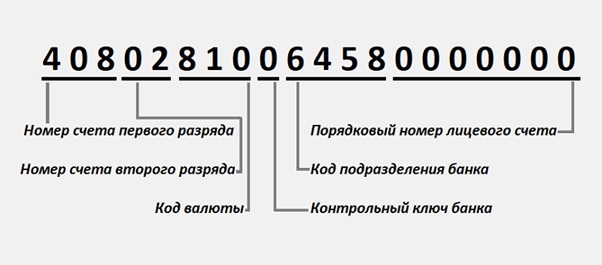

Оплата за товары (услуги) осуществляется в валюте, потому для получения средств потребуется отдельный — валютный счет. При его открытии передается стандартный пакет бумаг, аналогичный тому, что и при оформлении расчетного счета. На данном этапе важно заблаговременно обратиться в кредитную организацию и уточнить, какие документы потребуются. Если в каком-либо из банков имеется расчетный счет, на открытие аккаунта в валюте пойдет меньше времени.

Как только счет открыт, иностранный заказчик перечисляет средства по договору на указанные реквизиты. Деньги попадают на промежуточный (транзитный) аккаунт, предназначенный для контроля поступивших средств. Во время нахождения средств на транзитном счете пользоваться ими не выйдет. После успешного прохождения проверки средства зачисляются на основной счет, а если нет — возвращаются к источнику.

Читать также — Транзитный валютный счет: назначение, особенности, требования

Иностранные заказчики: как с ними работать?

Если заказчик — иностранный гражданин, наибольшей проблемой является налаживание с ним контакта, организация процесса деятельности. В основе взаимодействия сторон лежит договор, который составляется на двух языках — английском и русском. При этом страницы соглашения разделяются поровну.

При составлении соглашения важно обратить внимание на ключевой раздел, касающийся совершения платежей. В процессе проведения валютного контроля банк получает распоряжение в отношении максимального срока поступления денег. Если иностранные заказчики задерживают с выплатой и нарушают срок, оговоренный в соглашении, возможны проблемы с валютным контролем. В этом случае предусматриваются штрафные санкции, составляющие 1/150 от установленной ставки рефинансирования. При этом процент взимается с общей суммы, которая была переведена на транзитный аккаунт с просрочкой (за каждый из дней).

Во избежание таких проблем при работе с иностранными заказчиками, можно воспользоваться одним из двух путей:

- Поднять срок выплат по договору.

- Не устанавливать его вовсе.

Если предпочтение отдано второму варианту, стоит убедиться в добропорядочности контрагента. В противном случае возможно затягивание с перечислением денег и проблемы с оборотным капиталом.

Если заказчик — иностранный гражданин, рекомендуется прописать дополнительное условие, подразумевающее отсутствие необходимости в выставлении закрывающих документов. В договоре устанавливается, что после завершения конкретного периода со дня совершения платежа, услуги (работы) считаются принятыми. В роли альтернативы для стандартного контракта является инвойс с прописанными в нем условиями сотрудничества. Платеж по инвойсу в этом случае выступает в качестве подтверждения приема сделки.

Если заказчик — иностранный гражданин, рекомендуется прописать дополнительное условие, подразумевающее отсутствие необходимости в выставлении закрывающих документов. В договоре устанавливается, что после завершения конкретного периода со дня совершения платежа, услуги (работы) считаются принятыми. В роли альтернативы для стандартного контракта является инвойс с прописанными в нем условиями сотрудничества. Платеж по инвойсу в этом случае выступает в качестве подтверждения приема сделки.

Тонкости валютного контроля

Если контрагенты — иностранные заказчики, а сумма операции превышает 50 тысяч долларов США, оформление паспорта сделки является обязательным. Для этого требуется передать в финансовое учреждение заявление и пакет бумаг (оговаривается лично с банком).

После поступления денег на транзитный аккаунт кредитная организация информирует об этом клиента. Далее в распоряжении получателя имеется 15 суток (рабочих) на передачу справки о сделке с валютой, а также упомянутого выше паспорта. Также финансовому учреждению могут потребоваться справки, счета, акты и прочие бумаги. Сотрудники кредитной организации должны оказать помощь в заполнении.

Стоит помнить, что ФНС или финансовое учреждение вправе в любой момент истребовать бумаги, необходимые для контроля. При этом вся информация по валютной сделке должна быть сохранена и передана при необходимости.

Оплата по «упрощенке»

При работе с иностранным заказчиком и получении валюты стоит помнить о необходимости выплаты налога по УСН. Расчет налогов производится в национальной денежной единице, по текущему курсу ЦБ. Стоит учесть, что изменения курсовой цены не влияют на объем платежей в направлении ФНС, ведь налог взимается только со спреда в момент обмена. При наличии отрицательной разницы курсовой цены УСН в чет не берется.